24 October 2022

Weekly Market Review (24 Oktober 2022) - What happened and What's Next (Apa yang terjadi dan apa selanjutnya)

Market update

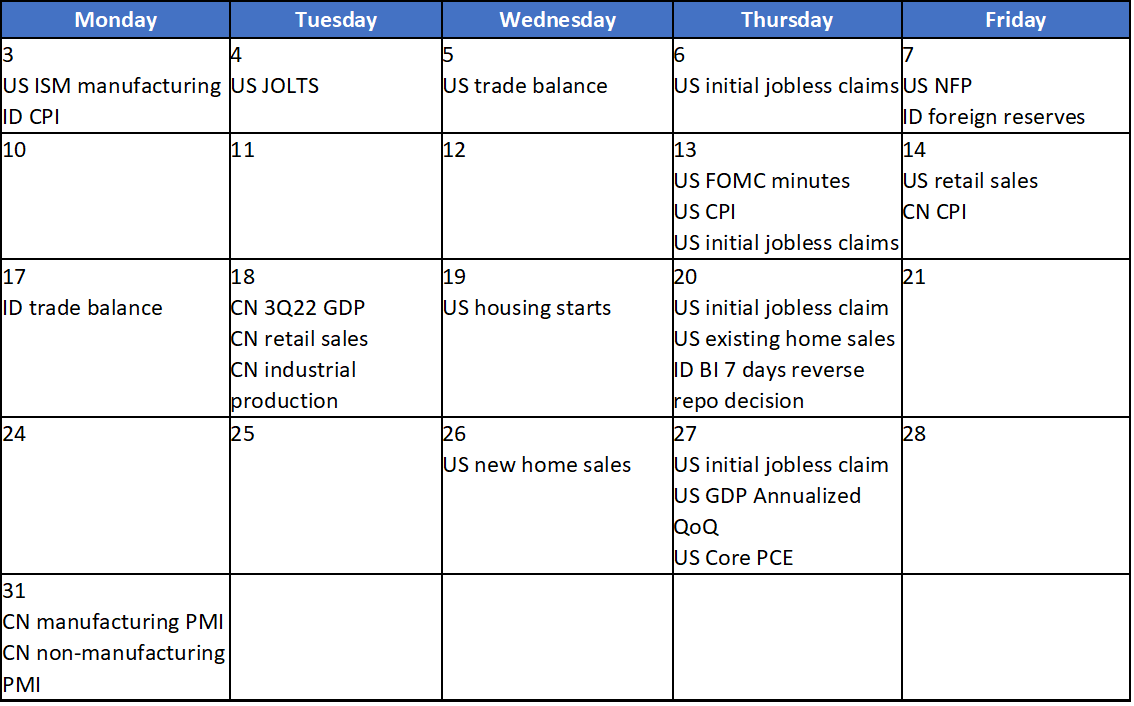

- Indeks global ditutup beragam minggu lalu, indeks AS berada di zona hijau sementara indeks China ditutup negatif. Indeks SPX dan DJI masing-masing naik +4.7% WoW dan 4.9% WoW seiring dengan meredanya ekspektasi kenaikan tingkat suku bunga yang agresif. Beberapa anggota the Fed memberikan indikasi bahwa kenaikan tingkat suku bunga mungin tidak akan terlalu agresif lagi ke depannya. Presiden Fed San Fransisco, Mary Daly berkata bahwa the Fed perlu mulai berbicara mengenai perlambatan laju kenaikan tingkat suku bunga. Selain itu, Fed Presiden Kansas City, Esther George menyatakan bahwa kenaikan suku bunga yang besar dan berkelanjutan dapat menyebabkan ekonomi 'to oversteer and not be able to see those turning points.' Sementara indeks China ditutup merah Jumat lalu setelah Beijing memutuskan untuk menunda perilisan data ekonomi tanpa penjelasan. Penundaan data PDB China tersebut menimbulkan spekulasi bahwa pertumbuhan PDB berada dibawah target pemerintah dan ekspektasi konsensus sehingga pemerintah tidak ingin merilis data tersebut pada minggu dimana Communist Party Congress itu digelar. Pada sisi domestik, IHSG mencatat kenaikan sebesar +3% WoW setelah minggu sebelumnya berada di zona merah. Seluruh sektor mencatat kenaikan kecuali sektor transportation & logistic yang turun -0.5% WoW. Sementara sektor yang mencatat kenaikan terbesar adalah sektor consumer non-cyclicals dan financial, masing-masing naik +4.9% dan +4.2% WoW. Berita yang perlu diikuti minggu ini adalah: US new home sales, US initial jobless claims, US GDP dan US core PCE.

- Rupiah kembali melanjutkan pelemahan sebesar +1.4%WoW ke level IDR 15,633, sejalan dengan mata uang negara EM lainnya. Di sisi lain, DXY juga melemah sebesar -1.1%WoW menjadi 112.

- Imbal hasil SUN masih terus mengalami tekanan, didorong oleh sentiment risk-off global dan kenaikan 7DRRR BI sebesar +50bps. SUN dengan tenor pendek diperkirakan masih akan mengalami tekanan setelah BI menyebutkan masih akan melanjutkan “operation twist”. Semua seri pada yield curve mengalami kenaikan sebesar 28-40bps, dengan imbal hasil 5 tahun tercatat di level 7.35% (+40bps WoW) dan imbal hasil 10 tahun di level 7.62% (+27bps WoW).

- Permintaan SUN pada lelang sukuk terus mengalami penurunan, dimana permintaan lelang turun menjadi IDR 6.4 triliun dari IDR 7.1 triliun di lelang sebelumnya. Tenor 11.4 tahun (PBS0029) menjadi seri yang paling diminati dengan permintaan sebesar IDR 2.4 triliun atau 36.9% dari total lelang. Pemerintah akhirnya menyerap IDR 1.9 triliun dari lelang tersebut, lebih rendah dari target awal yang sebesar IDR 5 triliun.

- Berdasarkan data DMO per tanggal 19 Oktober 2022, total kepemilikan asing untuk SBN mencapai IDR 717.04 triliun atau 14.06%.

- Sementara itu, Imbal hasil AS mengalami pelemahan sejalan dengan komitmen Fed untuk mengendalikan inflasi. Imbal hasil AS 10 tahun tercatat di level 4.21% pada akhir perdagangan (+21bps WoW), sedangkan imbal hasil AS 2 tahun mencapai 4.49% (+1bps WoW).

Global news

- Indeks produksi industri AS di bulan September naik +0.4% MoM, lebi baik daripada ekspektasi konsensus di +0.1% MoM dan angka di bulan sebelumnya di -0.1% MoM.

- Konstruksi rumah baru di bulan September tercatat sebesar 1.44 juta, sedikit lebih rendah daripada ekspektasi sebesar 1.47 juta dan angka di bulan lalu yang sebesar 1.57 juta.

- Klaim pengangguran awal AS naik 214 ribu, lebih rendah daripada proyeksi sebesar 230 ribu dan angka di minggu sebelumnya yang sebesar 226 ribu.

- Data 3Q22 PDB China yang sudah ditunda sebelumnya dan akhirnya dirilis hari ini menunjukan pertumbuhan ekonomi China sebesar +3.9% YoY, lebih baik daripada ekspetasi konsensus sebesar +3.4% dan naik dari +0.4% di 2Q22.

- Penjualan ritel China di bulan September naik +2.5% YoY, melambat dari bulan Agustus dan lebih rendah dari ekspektasi konsensus di 3.3% YoY.

- Produksi industri China di bulan September naik +6.3% YoY, jauh di atas ekspetasi konsensus sebesar +4.5% YoY.

Domestic News

- Fiskal surplus di bulan September menurun ke +0.3% per PDB dari +0.6% per PDB di bulan sebelumnya. Pendapatan negara naik +45.8% YoY, lebih lambat dari +49.8% YoY di bulan sebelumnya disebabkan oleh penurunan pada pajak pertumbuhan sektor mining dan trade, Sementara pengeluaran pemerintah juga melambat ke +5.9% YoY di September (+6.2% YoY di bulan Agustus) disebabkan oleh menurunnya pengeluaran yang berhubungan dengan pandemi.

- Neraca perdagangan mencatat surplus sebesar USD 5.0 miliar di bulan September (+US$5.8 miliar di Agustus), lebih tinggi dari ekspektasi konsensus di USD 4.8 miliar. Pertumbuhan ekspor melambat ke +20.3% YoY dari +30% YoY di bulan sebelumnya, sementara impor turun +22% YoY dari +33% YoY di bulan Agustus.

- BI menaikan tingkat suku bunga 7DRR sebesar 50bps ke level 4.75%, sesuai dengan ekspektasi pasar. Selain itu, bank sentral juga memprediksi inflasi IHK akan mencapai 5.88% di bulan Oktober dan +6.3% di akhir tahun, lebi rendah daripada ekspektasi konsensus di 6.6-6.7% untuk FY22.

Calendar

October 2022

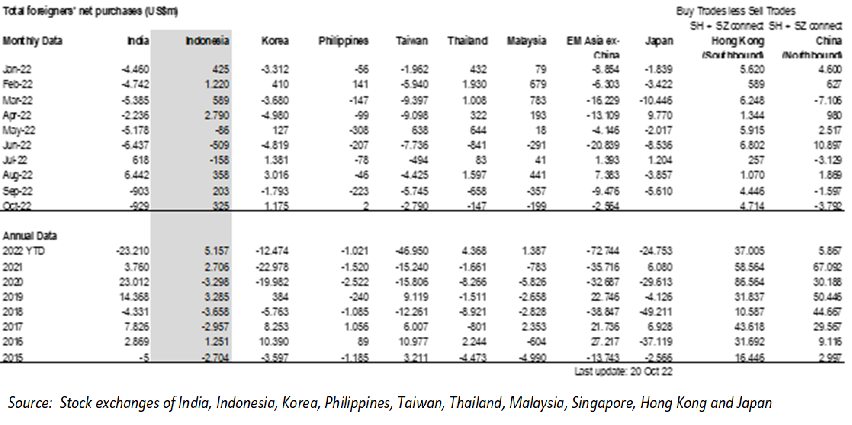

EM Equities Net Foreign Flow