12 December 2022

Weekly Market Review (12 Desember 2022) - What happened and What's Next (Apa yang terjadi dan apa selanjutnya)

Market update

- Pergerakan indeks global ditutup bervariatif minggu lalu dimana indeks AS seperti DJI dan S&P500 melemah sebesar -2,8%WoW dan -3,4%WoW, sebaliknya MSCI Asia ex Japan justru menguat sebesar +1,7%WoW. Menjelang pertemuan FOMC minggu depan, walaupun laju kenaikan suku bunga banyak diekspektasikan melambat menjadi 50bp, investor masih mencerna kemungkinan adanya hawkish risk terutama pada 2023 median dot plot (terminal rate/ puncak kenaikan FFR). Terlebih, setelah data inflasi PPI yang menunjukkan sedikit kenaikan pada harga barang inti dan lonjakan harga pangan, ditambah lagi, Wage tracker Fed Atlanta menunjukkan peningkatan sebesar +6,4% YoY, mengonfirmasi adanya kenaikan dalam pendapatan per jam rata-rata (Average Hourly Earning). Sedangkan di Asia, seorang pejabat tinggi China mengatakan upaya untuk memerangi virus memasuki fase baru dengan melemahnya varian Omicron dan tingkat vaksinasi meningkat. Bahkan, penasihat medis top Zhong Nanshan mengatakan tingkat kematian dari varian virus omicron sejalan dengan influenza. Di sisi lain, harga minyak (Brent) kembali turun sebesar -11.1%WoW seiring dengan meningkatnya kekhawatiran bahwa resesi akan mengurangi permintaan global. G7/UE setuju untuk menetapkan batas harga minyak mentah Rusia pada USD60/b, tetapi Rusia telah berulang kali menyatakan tidak akan menjual minyak kepada pembeli dalam batasan harga. Di sisi domestik, IHSG kembali ditutup melemah sebesar -4,3%WoW kontras dengan kinerja regional. Semua sektor berada pada teritori negatif dengan kinerja terburuk masih dipegang oleh sektor Technology sebesar -9,5%WoW dimana giant-tech GOTO terus mencapai batas bawah pasca lockup periode dibuka. Sedangkan, sektor yang masih cukup tangguh adalah sektor Healthcare dengan penurunan terendah sebesar -0,1%WoW. Berita yang perlu diikuti minggu ini adalah: AS CPI Inflasi, pertemuan FOMC, retail sales, initial jobless claim, China industrial production, retail sales, Indonesia neraca perdagangan.

- Rupiah melemah sebesar 1,0% WoW ke IDR 15.583, sejalan dengan pergerakan mata uang negara EM lainnya. Sebaliknya, DXY sedikit menguat sebesar 0,3% WoW ke level 104,8.

- Pasar SUN ditutup melemah pada minggu lalu, seiring dengan naiknya yield UST. Kenaikan yield sebesar 3-13bps terlihat di sepanjang yield curve, dan yield SUN 10 tahun per akhir minggu ditutup di level 6,94% (+13bps WoW)

- Permintaan SUN pada lelang konvensional pada hari Selasa tercatat sebesar IDR27,7 triliun, atau lebih rendah jika dibandingkan dengan pemintaan lelang sebelumnya yang mencapai IDR30,3 triliun. Permintaan terbesar datang dari tenor 10 tahun dengan total permintaan sebesar IDR9,1 triliun, atau 32,8% dari total permintaan lelang. Pemerintah akhirnya menyerap IDR15,2 triliun, sedikit lebih besar dari target awal yang sebesar IDR15 triliun

- Berdasarkan data DJPPR per tanggal 8 Dec 2022, total kepemilikan asing untuk SBN mencapai IDR750 triliun atau 14,48%.

- Yield UST menunjukkan kenaikan, di tengah data PPI yang menunjukkan inflasi lebih tinggi dari perkiraan. Per akhir minggu, yield UST 10 tahun ditutup di level 3,57% (+8bps WoW). Sementara itu, spread yield 2 tahun dan 10 tahun masih menunjukkan inverted sebesar 82bps.

Global news

- PPI (Producer Price Index) final demand naik lebih tinggi dari perkiraan sebesar +0,3%MoM (ekspektasi pasar sebesar +0,2%MoM). Biaya layanan naik 0,4%, kenaikan terbesar dalam tiga bulan, terutama pada layanan medis, pialang sekuritas, transaksi, saran investasi, dan layanan terkait

- Defisit perdagangan AS dilaporkan melebar menjadi USD-78,2 miliar pada bulan Okt (sebelumnya: USD-74,1 miliar), didukung oleh permintaan global yang melambat dan dolar yang kuat. Meski begitu, angka tersebut lebih baik dari ekspektasi pasar sebesar USD-80 miliar. Ekspor turun -0,7%MoM menjadi USD256,6 miliar; ditambah dengan peningkatan impor sebesar +0,6%MoM menjadi USD334,8 miliar.

- Jumlah orang di AS yang mengajukan klaim baru untuk tunjangan pengangguran (initial jobless claim) meningkat menjadi 230.000 dari minggu sebelumnya (yang telah direvisi) sebesar 226.000. Hal ini sesuai dengan ekspektasi pasar.

- Indeks Harga Konsumen China (CPI) dilaporkan sebesar +1,6%YoY (sebelumnya: 2,1%YoY) menunjukkan adanya pelemahan permintaan domestik karena adanya masih tingginya angka kasus covid. Sedangkan PPI tetap dalam kontraksi sebesar -1,3%YoY, tidak berubah dari bulan Oktober, yang diharapkan deflasi PPI ini mereda seiring dengan penigkatan harga-harga industri.

- Data neraca perdagangan China dilaporkan merosot sebesar -17,98%MoM menjadi USD64,98 miliar, didorong oleh penurunan ekspor yaitu -8,7%YoY, jauh dibawah ekspektasi pasar -3,5% dan periode sebelumnya -0,3%, sedangkan kontraksi impor sebesar -10,6%MoM (ekspektasi pasar -6%, periode sebelumnya: -0,7%).

Domestic News

- Berdasarkan data Bank Indonesia (BI), posisi cadangan devisa Indonesia pada Nov-22 sebesar USD134miliar, meningkat dibandingkan bulan lalu sebesar USD 130,2 miliar. Peningkatan antara lain dipengaruhi oleh penerimaan pajak dan jasa, serta penerimaan devisa migas. Posisi cadangan devisa tersebut setara dengan 5,8 bulan impor dan pembayaran utang luar negeri Pemerintah, di atas standar kecukupan internasional.

- Survei Konsumen BI pada Nov-22 mengindikasikan keyakinan konsumen terhadap kondisi ekonomi tetap terjaga. Hal tersebut terindikasi dari Indeks Keyakinan Konsumen (IKK) Nov-22 yang kuat sebesar 119,1. Walaupun turun dari Okt-22 yaitu 120,3, namun Indeks Keyakinan Konsumen masih tetap berada pada area optimis (>100).

- Dalam Retail Sales Survey, menurut BI, para responden memperkirakan kinerja penjualan eceran tumbuh positif pada Nov-22. Hal tersebut tercermin dari Indeks Penjualan Riil (Real Sales Index) tercatat tumbuh positif sebesar 1,6%yoy. Pertumbuhan ini terlihat pada Subkelompok Sandang, Kelompok Barang Budaya dan Rekreasi, serta Kelompok Makanan, Minuman dan Tembakau.

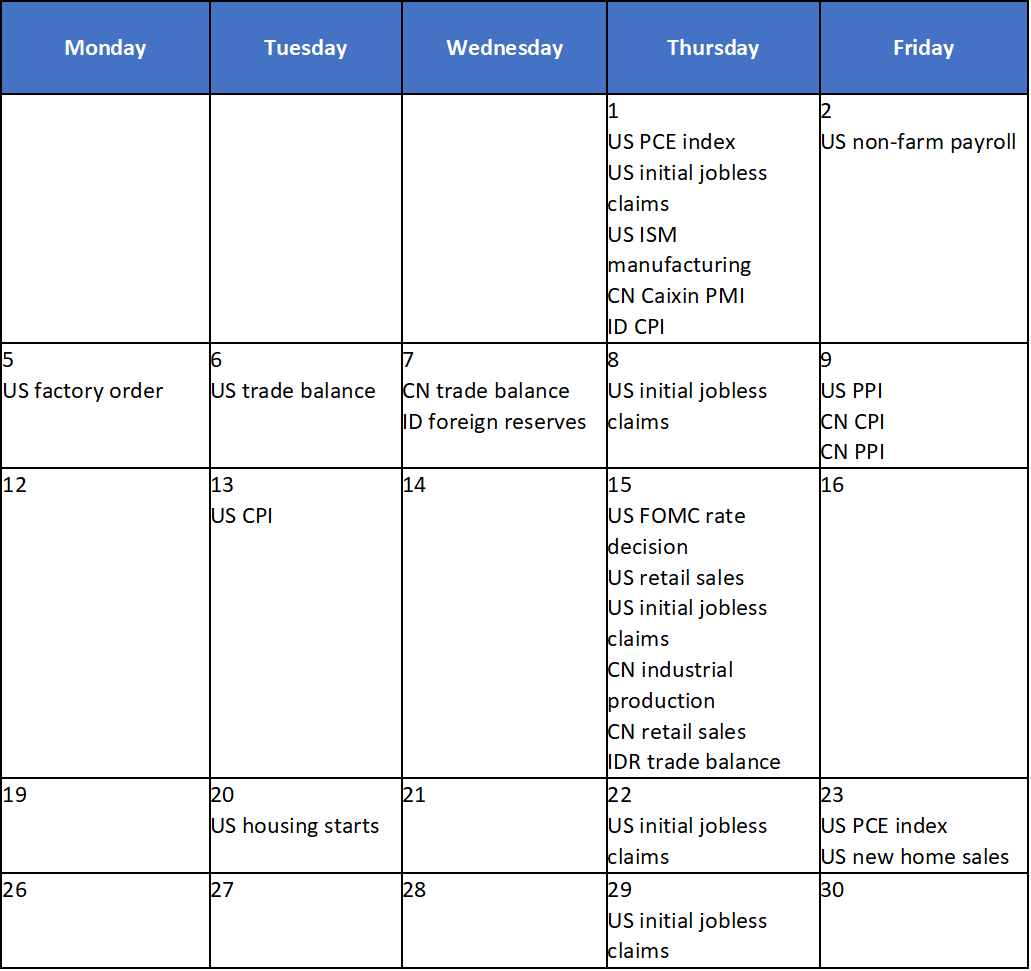

Calendar

Desember 2022

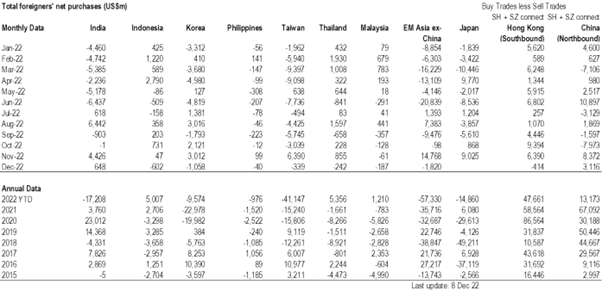

EM Equities Net Foreign Flow

Source: Stock exchanges of India, Indonesia, Korea, Philippines, Taiwan, Thailand, Malaysia, Singapore, Hong Kong and Japan