20 February 2023

Weekly Market Review (20 Februari 2023) - What happened and What's Next (Apa yang terjadi dan apa selanjutnya)

Market update

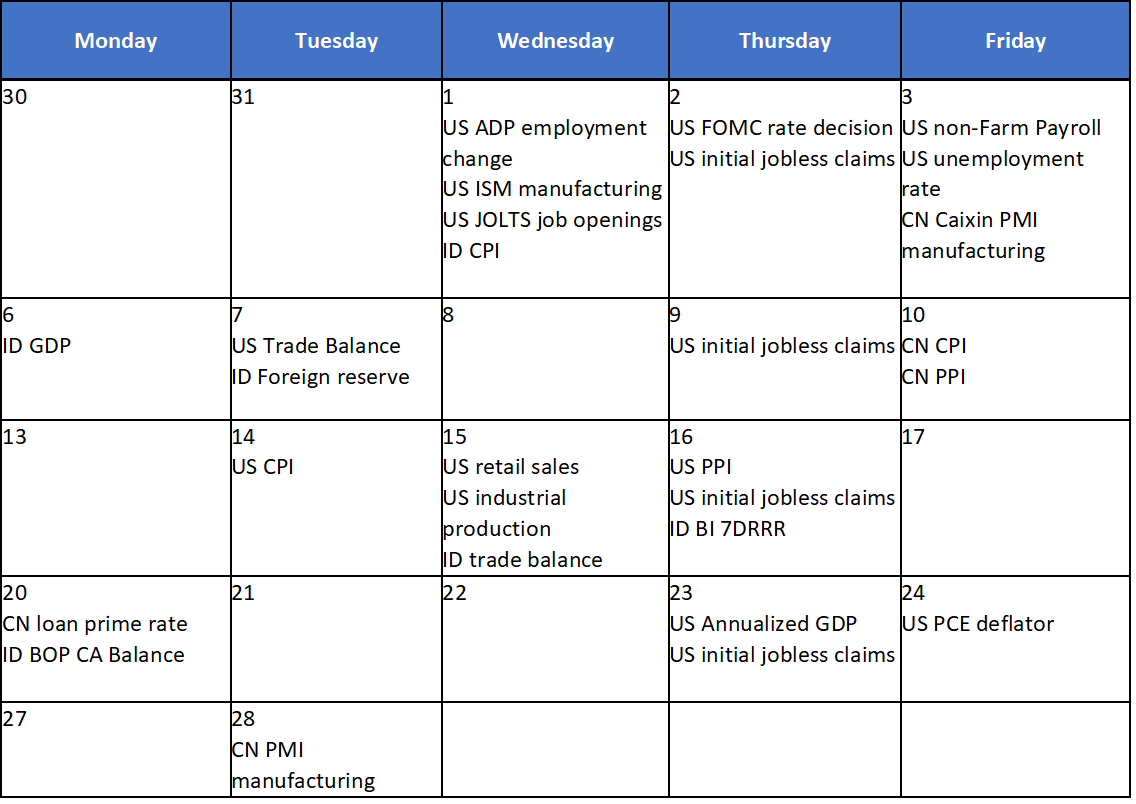

- Indeks global kembali ditutup melemah dimana indeks S&P500, Dow Jones, dan MSCI Asia ex-Japan masing-masing turun -0,3%WoW, -0,1%WoW, dan -2,1% WoW. Hal ini dikarenakan bebedapa data yang mengejutkan di AS seperti inflasi di atas ekspektasi dan data tenaga kerja yang cukup kuat, membuat ketidakpastian dari skenario The Fed ‘landing’ dan terminal rate. Selain itu, beberapa anggota The Fed memberikan pernyataan hawkish seperti Bullard dan Mester yang menyarankan adanya peluang kenaikan +50bp. Sehingga investor perlu menilai ulang terhadap prospek jangka menengah. Sedangkan di China, data akan pemulihan ekonomi tampak bervariasi dimana sektor layanan tatap muka domestik cukup kuat namun penerbangan lintas batas pemulihannya masih cukup lambat. Dari segi domestik, IHSG sedikit menguat sebesar +0,2%WoW ditengah pelemahan kinerja saham global. Pergerakan sektor cukup beragam. Setelah mengalami penurunan terdalam di pekan sebelumnya, Sektor Technology mampu bangkit dan meningkat terbesar yakni +4,3%WoW. Sedangkan sektor Properties & Real Estate mengalami pelemahan terdalam sebesar -2.0%WoW, diikuti sektor Basic Materials yang turun sebesar -1,6%WoW. Berita yang perlu diikuti minggu ini adalah: AS Annualized GDP, klaim pengangguran, PCE deflator; China loan prime rate

- Rupiah kembali mengalami pelemahan sebesar 0,5% WoW ke level IDR15.203, sejalan dengan pergerakan mata uang EM lainnya. Sementara indeks DXY juga kembali mengalami penguatan sebesar +0,2% WoW ke level 103,9.

- Pasar SBN bergerak melemah di minggu lalu, mengkuti pergerakan yield UST yang naik serta USD yang menguat. Yield SBN bergerak naik 1-12bps di sepanjang tenor, sedangkan yield SUN 10 tahun tercatat berada di level 6,57- 6,65%

- Berdasarkan data DJPPR per tanggal 15 Feb 2023, total kepemilikan asing untuk SBN mencapai IDR807,32 triliun atau 14,94%.

- Permintaan SUN pada lelang konvensional hari Selasa tercatat sebesar IDR 56 triliun, atau lebih rendah jika dibandingkan dengan pemintaan lelang sebelumnya yang mencapai IDR67,1triliun. Permintaan terbesar masih datang dari tenor 5 & 10 tahun dengan permintaan masing-masing sebesar IDR16,2triliun dan IDR24,3triliun. Pemerintah akhirnya menyerap sebesar IDR 20 triliun, atau sedikit dibawah target awal yang sebesar IDR 23 triliun.

- Data-data ekonomi AS yang keluar di minggu lalu mengindikasikan bahwa ekonomi AS masih akan bertumbuh cukup kuat, dengan angka unemployment benefit yang masih menurun, dan producer price index yang menguat di bulan Januari. DXY yang tercatat menguat dan komentar hawkish dari anggota The Fed mengindikasikan bahwa kenaikan suku bunga masih akan berlangsung. Yield UST 10 tahun ditutup di level 3,82% (+8bps) di akhir minggu.

Global news

- Tingkat inflasi (CPI) tahunan di AS sedikit melambat menjadi +6,4%YoY pada Jan-23 dari +6,5%YoY pada Des, (lebih tinggi dari perkiraan pasar +6,2%YoY). Meski begitu, peningkatan ini terendah sejak Okt-21. Perlambatan terlihat pada harga makanan dan biaya mobil dan truk bekas. Sebaliknya, biaya tempat tinggal masih meningkat lebih cepat. Sedangkan inflasi inti +5,6%YoY melambat dari +5,7%YoY (diatas perkiraan 5.5%YoY).

- Harga produsen (PPI) untuk permintaan akhir di AS meningkat +0,7%MoM pada Jan-23, tertinggi dalam tujuh bulan dan lebih tinggi dari perkiraan pasar sebesar +0,4%MoM. Harga barang terlihat melonjak dikarenakan kenaikan biaya bensin.

- Penjualan ritel (Retail sales) di AS secara tak terduga melonjak +3%MoM pada Jan-23, dan jauh di atas perkiraan pasar (+1,8%MoM) dengan kontraksi pada Des sebesar -1,1%MoM. Kenaikan terbesar terlihat pada penjualan di department store dan layanan makanan minuman.

- Produksi Industri di AS meningkat +0,8%YoY pada Jan-23, peningkatan terkecil sejak pemulihan pandemi dimulai pada Maret 2021. Manufaktur meningkat sedikit +0,3%YoY dan output utilitas turun -8,9%YoY. Di sisi lain, sektor pertambangan meningkat +8,6%YoY.

- Jumlah orang Amerika yang mengajukan tunjangan pengangguran turun menjadi 194 ribu, turun dari level revisi minggu sebelumnya sebesar 195 ribu dan di bawah ekspektasi pasar sebesar 200 ribu. Hal ini mengindikasikan kondisi tenaga kerja AS masih ketat.

Domestic News

- Berdasarkan Bank Indonesia (BI), Kinerja Neraca Pembayaran Indonesia (Balance of Payment) pada Q422 tercatat surplus USD4,7 miliar, meningkat dibandingkan dengan triwulan sebelumnya defisit USD-1,3 miliar. Transaksi berjalan (Current Account balance) kembali mencatat surplus sebesar USD4,3 miliar (1,3% dari PDB), melanjutkan surplus Q322 sebesar USD4,5 miliar. Transaksi modal dan finansial (Financial and Capital account balance) mencatat perbaikan dari defisit USD-5,5 miliar pada Q322 menjadi defisit USD-0,4 miliar pada Q422.

- Rapat Dewan Gubernur (RDG) BI pada 15-16 Feb 23 memutuskan untuk mempertahankan BI 7-Day Reverse Repo Rate (BI7DRR) sebesar 5,75%, suku bunga Deposit Facility sebesar 5,00%, dan suku bunga Lending Facility sebesar 6,50%. BI meyakini bahwa BI7DRR sebesar 5,75% memadai untuk memastikan inflasi inti berada 2-4% pada 1H23 dan inflasi Indeks Harga Konsumen (Headline CPI) kembali ke dalam 2-4% pada 2H23.

- Berdasarkan Badan Pusat Statistik (BPS), neraca perdagangan Indonesia pada Jan-23 kembali mencatat surplus, yakni USD3,87 miliar, lebih tinggi dari ekspektasi pasar pada USD3,25 miliar dan juga melanjutkan surplus bulan sebelumnya yaitu USD3,96 miliar. Ekspor meningkat sebesar 16,4%YoY pada Jan-23 (vs. 6,6%YoY pada Des-22) terutama karena ekspor batu bara yang masih meningkat. Sedangkan, impor meningkat sebesar 1,3% YoY pada Jan-23 dari -6,6% YoYpada Des- 22, dikarenakan salah satunya peningkatan import minyak dan gas.

Calendar

Februari 2023

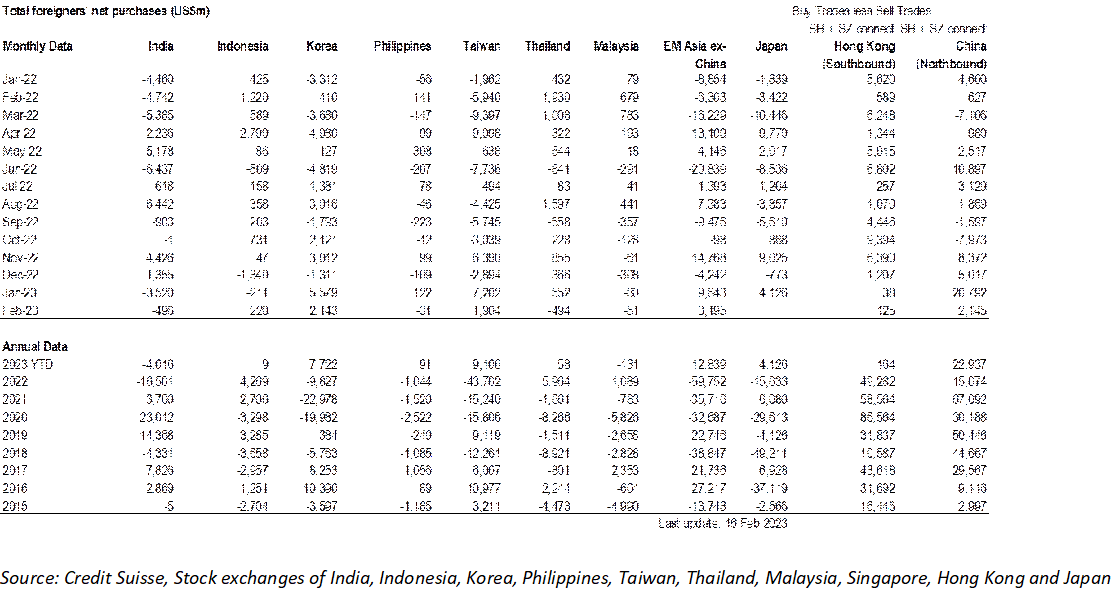

EM Equities Net Foreign Flow