26 April 2023

Weekly Market Review (26 April 2023) - What happened and What's Next (Apa yang terjadi dan apa selanjutnya)

Market update

- Indeks global ditutup melemah minggu lalu dimana Indeks S&P500, Dow Jones, dan MSCI Asia ex Japan turun masing-masing sebesar -0,1%WoW, -0,2%WoW, dan -2,1%WoW. Hal ini dikarenakan adanya ketakutan akan pengetatan kredit yang dapat meningkatkan risiko perekonomian, dimana Fed masih dapat meningkatkan suku bunga pada bulan Mei tergantung dari data core PCE inflation. Pada Fedspeak minggu lalu terdapat adanya perbedaan pendapat dalam hal progress yang telah dilakukan Fed untuk mengendalikan inflasi dan akibat kebijakan moneter yang dapat timbul ke sektor perbankan pada tindakan Fed setelah bulan Mei. St. Louis Fed President Bullard mengutarakan adanya kemungkinan masih ada 3 kali kemungkinan suku bunga dinaikkan karena inflasi yang tetap berada di level yang tinggi, sedangkan Cleveland Fed President Mester berpendapat bahwa kenaikan suku bunga pada bulan Mei adalah kenaikan yang terakhir sebelum jeda. Dari segi domestik, IHSG ditutup stabil sebelum memasuki libur lebaran. Sektor Energy, sektor Industrials, dan sektor Healthcare yang mencatatkan kinerja terbaik mingguan sebesar masing-masing +1,4%WoW, +1,1%WoW dan +0,1%WoW. Sedangkan, sektor Transportation & Logistic dan sektor Property memiliki kinerja mingguan terburuk, turun sebesar -1,4%WoW dan -1,0%WoW. Berita yang perlu diikuti minggu ini adalah: US initial jobless claim; US GDP, US Core PCE.

- Rupiah kembali mengalami pelemahan sebesar -1,0%WoW ke level IDR14.845, sedikit lebih buruk dibandingkan dengan rata-rata kinerja mata uang EM lainnya. Sebaliknya, indeks DXY tercatat sedikit menguat sebesar +0,1% WoW ke level 101,7.

- Yield curve SBN bergerak sideways per penutupan 18 April 2023, dengan yield tenor 1 tahun turun 3 bps ke 6.10% dan SBN tenor 10 tahun ditutup di 6,67%. Sementara itu, tenor yield SBN 3-5 tahun terlihat menurun sekitar 2bps dengan volume perdagangan yang cukup tipis.

- Berdasarkan data DJPPR per tanggal 18 April 2023, total kepemilikan asing di SBN mencapai IDR823,53 triliun atau 14,87%.

- Yield UST ditutup di level yang mirip dengan level awal minggu, setelah pelaku pasar menunggu data-data ekonomi terbaru dan dampaknya terhadap kebijakan moneter The Fed . Yield UST 2 dan 10 tahun sama-sama bergerak flat ke 4,18% dan 3,57% di akhir minggu

Global news

- Penjualan rumah existing AS menurun sebesar -2,4%MoM pada bulan Mar-23, lebih besar daripada perkiraan pasar sebesar -1,8%MoM dan dibandingkan dengan kenaikan pada bulan sebelumnya sebesar +13,8%MoM

- Klaim pengangguran AS naik ke level 245 ribu dari 240 ribu di minggu sebelumnya, dan melebihi perkiraan pasar sebesar 240 ribu.

- S&P Global Manufacturing PMI AS tercatat sebesar 50.4, lebih tinggi daripada ekspektasi pasar sebesar 49 dan angka pada periode sebelumnya sebesar 49.2.

- China mencatatkan pertumbuhan GDP sebesar +4,5%YoY pada 1Q23, lebih tinggi daripada ekspektasi pasar sebesar +4%YoY dan lebih tinggi daripada angka pada periode sebelumnya sebesar +2,9%YoY.

- China mencatatkan produksi industrial sebesar +3,9%YoY pada bulan Mar-23, lebih rendah daripada ekspektasi pasar sebesar +4,4%YoY. Angka produksi industrial year-to-date menunjukkan angka +3%YoY yang juga berada dibawah ekspektasi pasar sebesar +3,5%YoY, namun masih lebih besar dari periode sebelumnya sebesar +2,4%YoY.

- China mencatatkan penjualan ritel sebesar +10,6%YoY pada bulan Mar-23, jauh di atas ekspektasi pasar sebesar +7,6%YoY. Angka penjualan ritel year-to-date tercatat sebesar +5,8%YoY, juga berada di atas ekspektasi pasar sebesar +3,7%YoY dan lebih tinggi dari periode sebelumnya sebesar +3,5%YoY.

- China loan prime rate untuk periode 1 tahun dan 5 tahun tercatat tidak berubah dari periode sebelumnya pada angka 3,65% dan 4,3%, sesuai dengan ekspektasi pasar.

Domestic News

- Bank Indonesia memutuskan untuk tidak merubah level 7-days reverse repo rate pada level 5,75%.

- PDIP telah resmi mengusung Ganjar Pranowo sebagai Calon Presiden untuk Pemilu 2024.

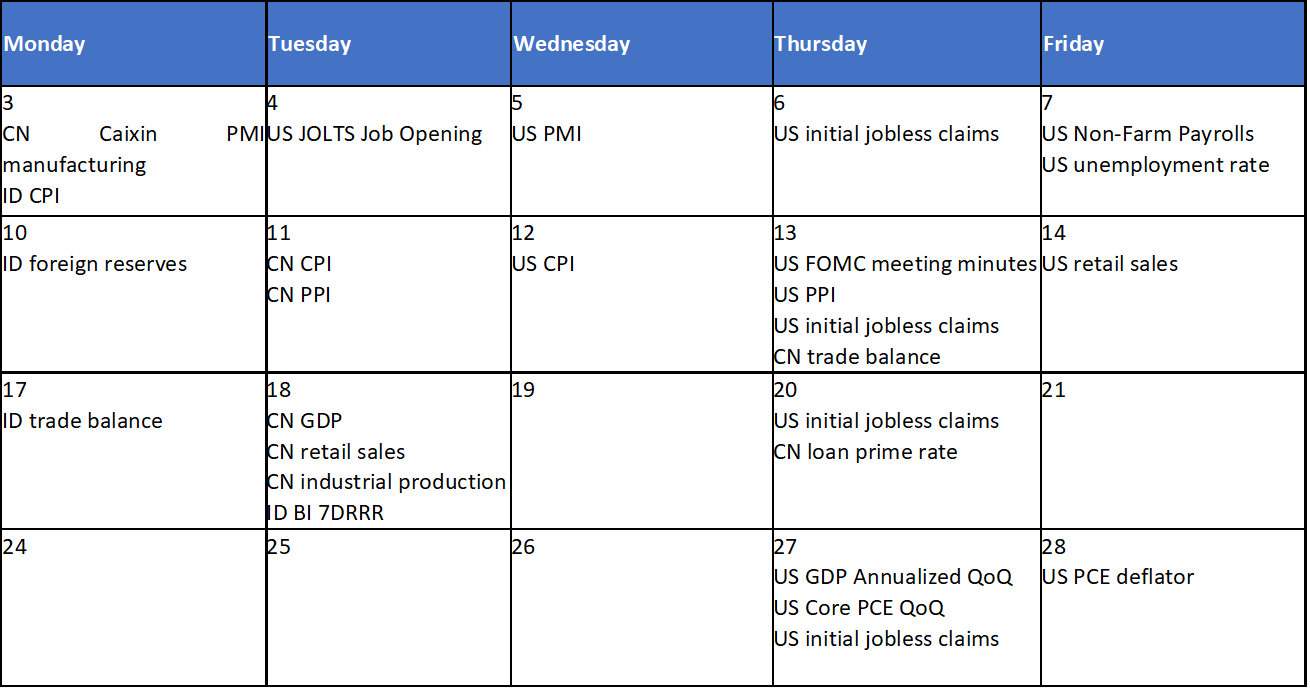

Calendar

April 2023

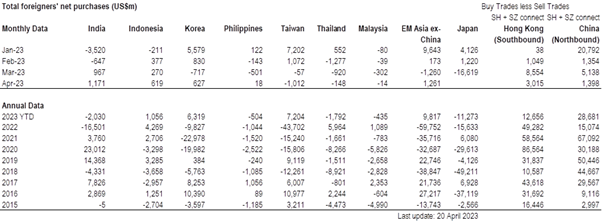

EM Equities Net Foreign Flow

Source: Credit Suisse, Stock exchanges of India, Indonesia, Korea, Philippines, Taiwan, Thailand, Malaysia, Singapore, Hong Kong and Japan