02 May 2023

Weekly Market Review (02 May 2023) - What happened and What's Next (Apa yang terjadi dan apa selanjutnya)

Market update

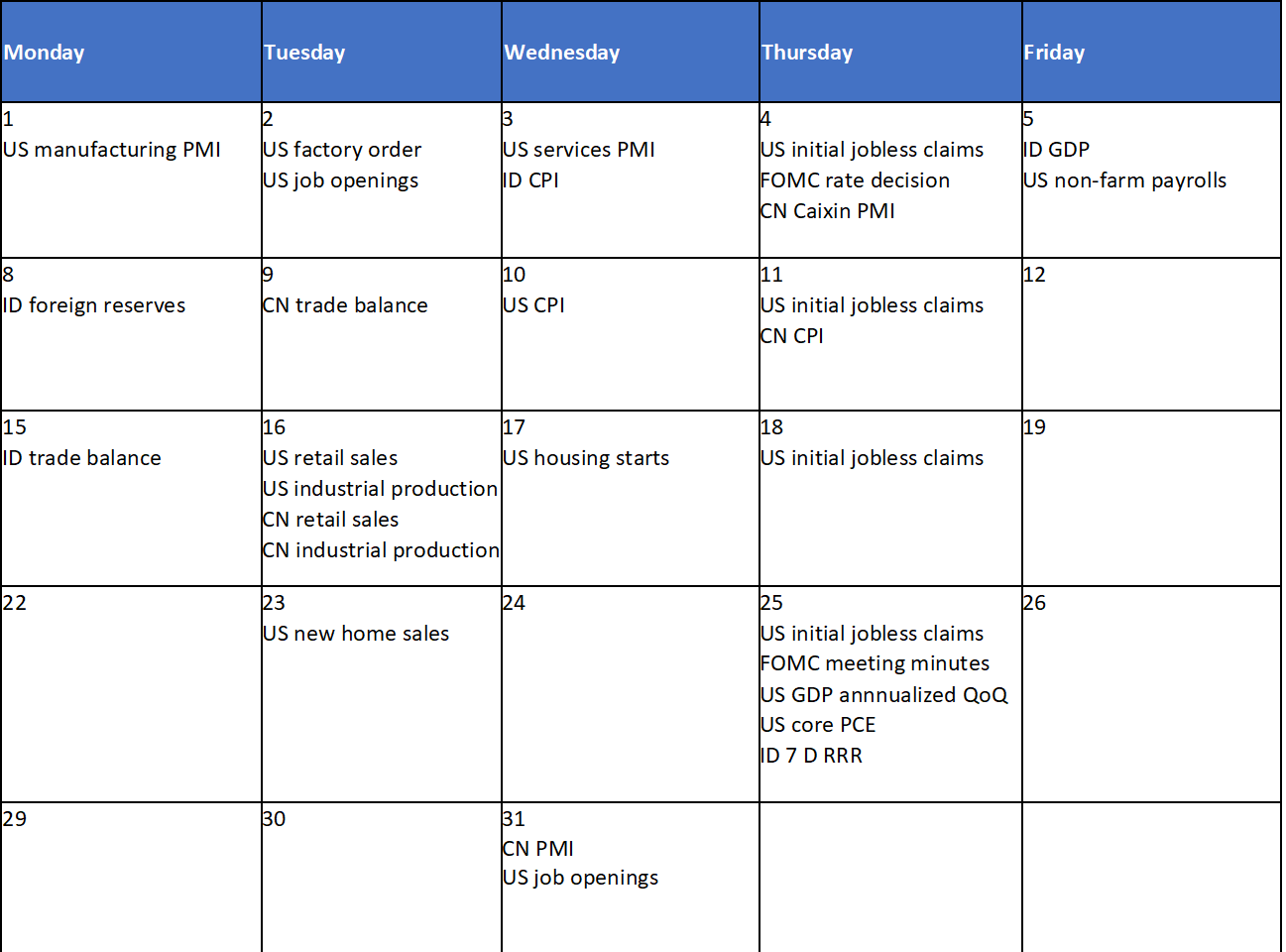

- Indeks global ditutup beragam minggu lalu dimana indeks AS ditutup menguat, indeks Eropa ditutup melemah dan indeks Asia ditutup variatif. Lebih dari setengah perusahaan S&P500 sudah melaporkan hasil keuangan 1Q23 dimana 80% menunjukkan hasil yang lebih baik daripada ekspektasi. Sementara pelemahan indeks Eropa disebabkan oleh ketakutan bahwa kenaikan tingkat suku bunga dapat memperburuk resesi. Dari segi domestik, IHSG ditutup stabil setelah libur lebaran. Sektor teknologi mengalami penguatan terbesar, naik +2,2% WoW. Sementara sektor industri mengalami penurunan terdalam -1,7% WoW. Berita yang perlu diikuti minggu ini adalah: ID inflation,ID GDP, US manufacturing PMI, US factory order, US job openings, US services PMI, Fed rate decision, US initial jobless claims, US non-farm payrolls, CN manufacturing PMI and CN Caixin services PMI.

- Rupiah menguat sebesar +1,1%WoW ke level IDR 14.670, salah satu mata uang EM yang mencatat kinerja paling baik. Sebaliknya, indeks DXY tercatat sedikit menguat sebesar +0,2% WoW ke level 101,7.

- Pasar SBN bergerak melemah di minggu lalu didorong pernyataan The Fed yang hawkish yang akan meningkatkan suku bunga lebih cepat dari yang diantisipasi. Yield SBN bergerak, dengan tenor 10 tahun naik menembus 7% dan level tertinggi 7.05%, masih moderat karana adanya dukungan investor lokal. Pada akhir minggu, tenor 10 tahun berada pada 6.92% (-3bps WoW).

- Total penawaran yang masuk dalam lelang sukuk hari Selasa melambat menjadi IDR 20 triliun dibandingkan dengan penawaran yang masuk sebelumnya di IDR 30,4 triliun. Permintaan masih didominasi pada PBS36 (tenor 2 tahun) mencapai IDR 9,3 triliun atau 46,7% dari total penawaran yang masuk. Sejalan dengan melambatnya penawaran yang masuk, pemerintah memutuskan untuk menerbitkan IDR 11 triliun atau lebih rendah dari target awal IDR 14 triliun.

- Berdasarkan data DJPPR per tanggal 8 Mar 2023, total kepemilikan asing di SBN mencapai IDR798,05 triliun atau 14,65%.

- UST Yield bergerak menguat minggu ini meskipun Fed menyatakan adanya siklus kenaikan suku bunga yang lebih lama. Hal ini sebagian besar didorong oleh aliran safe-haven terkait dengan meningkatnya risiko resesi dan ketakutan atas dampak dari penutupan Silicon Valley Bank. Pada akhir minggu, UST 10 tahun dilaporkan sebesar 3,70% (-27bps WoW). Sementara imbal hasil treasury 2 tahun turun signifikan setelah menyentuh level tertinggi minggu ini di 5,05% sebelum turun ke 4,60% (-26bps WoW).

Global news

- Penjualan rumah baru sebesar 638 ribu di bulan Maret, lebih tinggi dibandingkan angka konsensus sebesar 634 ribu dan bulan sebelumnya yang sebesar 623 ribu.

- PDB AS di 1Q23 tercatat sebesar 1,1%, lebih rendah dibandingkan dengan ekspektasi sebesar 2% dan periode sebelumnya sebesar 2,6%.

- Klaim pengangguran AS sebesar 230 ribu, turun dari 245 ribu di minggu sebelumnya, dan dibawah perkiraan pasar sebesar 246 ribu.

- Inflasi inti PCE di bulan Maret naik +0,3% MoM, sama dengan proyeksi konsensus dan angka di bulan sebelumnya.

Domestic News

- Kementrian investasi mencatat total realisasi investasi sebesar Rp 329 triliun (+16,5% YoY dan +4,5% QoQ) di 1Q23 atau 23,5% dari target. Realisasi tersebut terutama didorong oleh FDI yang naik +20% YoY ke Rp 177 triliun.

- Pendapatan cukai pemerintah turun -0,74% YoY di 1Q23, penurunan pertama sejak 4 tahun terakhir. Kenaikan cukai yang agresif telah menyebabkan kenaikan rokok ilegal sebesar +17% YoY.

Calendar

May 2023

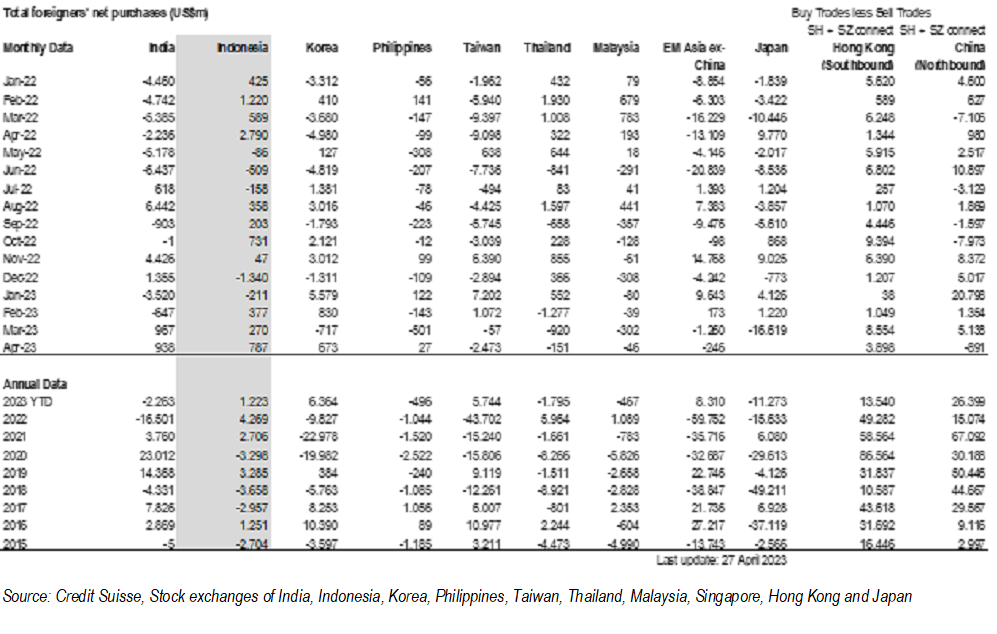

EM Equities Net Foreign Flow