31 October 2022

Weekly Market Review (31 Oktober 2022) - What happened and What's Next (Apa yang terjadi dan apa selanjutnya)

Market update

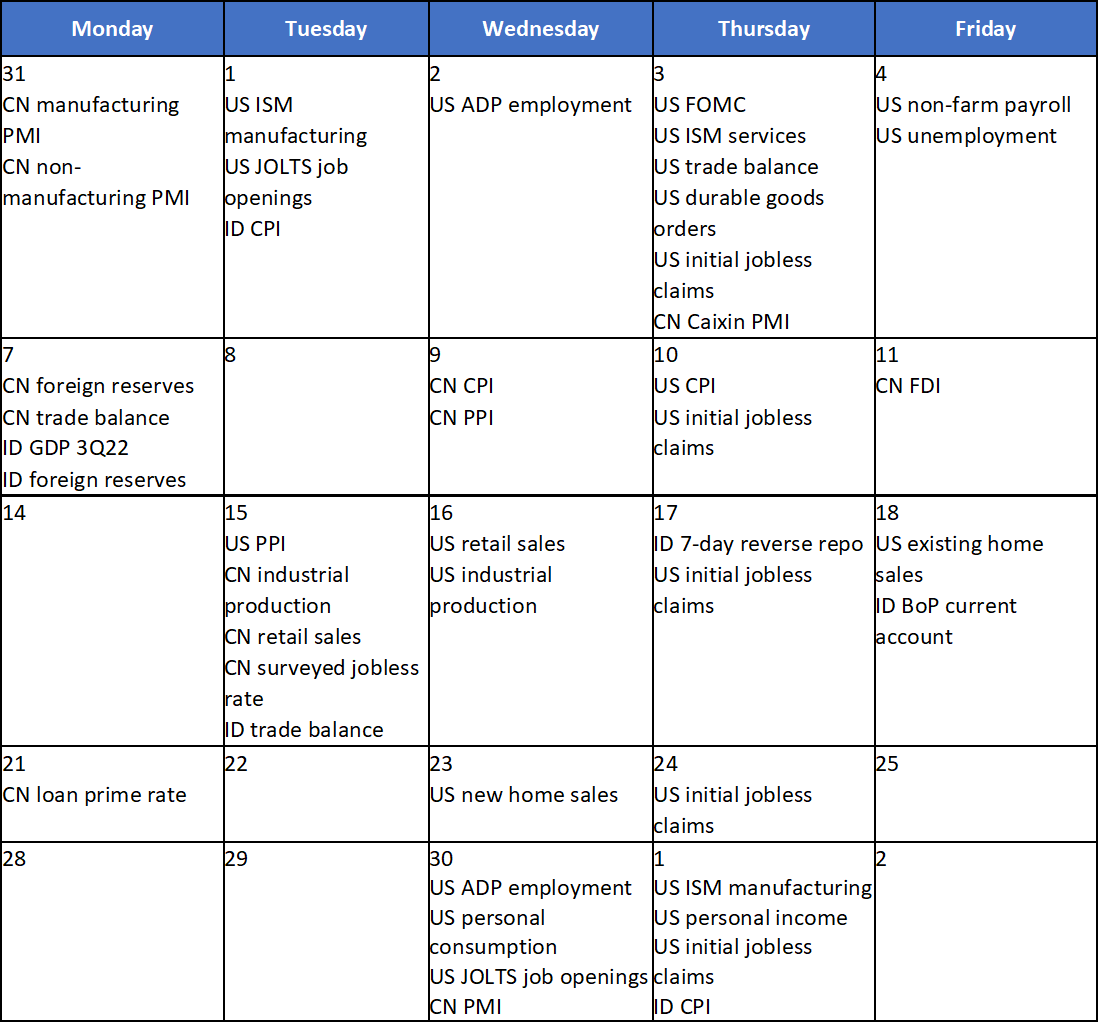

- Indeks global ditutup beragam minggu lalu, indeks AS berada di zona hijau sementara indeks MSCI Asia ex-Japan ditutup negatif. Indeks SPX dan DJI masing-masing naik +4.0% WoW dan +5.7% WoW seiring dengan penurunan imbal hasil obligasi AS dan meredanya ekspektasi kenaikan tingkat suku bunga oleh Fed. Di lain sisi, penurunan MSCI Asia ex-Japan dikaitkan dengan volatilitas yang tinggi setelah pengumuman Politburo Standing Committee, dimana investor bertambah fokus terhadap 3 isu penting: 1) pembukaan kembali ekonomi China berkemungkinan akan terjadi dalam jangka waktu lebih lama daripada yang diperkirakan (sekitar Mar 2023); 2) China memprioritaskan sosial yang mungkin akan memberatkan ekonomi; dan 3) Beijing menekankan pentingnya “security” menandakan bahwa premi resiko terhadap geopolitik untuk ekuitas China harus meningkat. Pada sisi domestik, IHSG melanjutkan kinerja positifnya dengan mencatatkan kenaikan sebesar +0.5% WoW. Sektor Healthcare dan Industrial mengalami kenaikan terbesar dengan peningkatan sebesar +2.5% WoW dan +1.8% WoW. Sementara sector Infrastructure mencatatkan penurunan terbesar -1.1% WoW. Berita yang perlu diikuti minggu ini adalah: US FOMC, ISM, ADP employment, trade balance, non-farm payroll, unemployment, durable goods order, JOLTS job openings; China PMI; Indonesia CPI.

- Rupiah mengalami penguatan sebesar +0.5%WoW ke level IDR 15,552, sejalan dengan mata uang negara EM lainnya. Di sisi lain, DXY melemah sebesar -1.1%WoW menjadi 110.8.

- Harga perdagangan SUN sedikit menguat di minggu lalu seiring dengan pergerakan UST yang juga ditutup menguat. Di akhir minggu, imbal hasil SUN 10 tahun tercatat di level 7.50% (-12bps WoW).

- Permintaan SUN pada lelang sukuk terlihat membaik, dimana permintaan lelang naik menjadi IDR 17.1tn. Tenor 10 tahun masih menjadi incaran, dengan total bid sebesar IDR 6.7tn atau 39.4% dari total permintaan lelang. Pemerintah akhirnya menyerap IDR 12.2tn dari lelang tersebut, sedikit lebih rendah dari target awal yang sebesar IDR 13.5tn

- Pemerintah juga menerbitkan obligasi seri baru untuk Sustainable Development Goals atau obligasi SGD untuk mendukung program rasio pembiayaan inklusif makroprudensial/RPIM. Permintaan untuk obligasi tersebut didominasi oleh investor dalam negeri sebesar IDR 2.3 tn.

- Berdasarkan data DMO per tanggal 25 Oct 2022, total kepemilikan asing untuk SBN mencapai IDR 714.21 triliun atau 13.99%.

- Sementara itu, pasar obligasi AS mengalami penguatan, dimana imbal hasil UST mengalami penurunan ke level 3.92% di hari Kamis, setelah laporan GDP AS yang menunjukkan tekanan inflasi terlihat melemah, sebelum level imbal hasil kembali naik ke level 4% di hari Jumat. Namun, data belanja konsumen AS menunjukkan kenaikan yang lebih tinggi dari yang diperkirakan di bulan September, yang membuat ekspektasi the Fed untuk tetap menaikkan suku bunganya sebanyak 75 basis points untuk keempat kalinya tahun ini.

Global news

- GDP AS 3Q22 mencatatkan kenaikan sebesar +2.6% YoY, lebih baik dibandingkan ekspektasi konsensus di +2.4% YoY.

- Penjualan rumah baru di bulan September 2022 tercatat sebesar 603 ribu, lebih tinggi daripada ekspektasi konsensus sebesar 580 ribu.

- Klaim pengangguran awal AS naik 217 ribu, lebih rendah daripada proyeksi sebesar 220 ribu.

- Pendapatan pribadi AS di bulan September 2022 tercatat +0.4% YoY, sama dengan ekspektasi konsensus.

Domestic News

- Pemerintah akan melakukan efisiensi terhadap APBN agar mencapai deficit dibawah 3% di tahun 2023, dengan batas atas sebesar IDR 3,061tn.

- Pemerintah memprediksikan bahwa neraca perdagangan Indonesia akan mencapai surplus sebesar USD 60bn di tahun 2022, naik dari USD 35bn di 2021. Per Sep-22, surplus dari neraca perdagangan sudah mencapai USD 39.87bn (+58.83% YoY).

- DPR mengajukan kenaikan cukai sebesar 7% untuk tahun 2023. Kenaikan tersebut lebih rendah daripada rata-rata kenaikan cukai pada 4 taun terakhir.

- Realisasi investasi di sektor manufaktur mencapai IDR 365.2tn di 9M22, naik sebanyak +54% YoY.

- Inflasi di bulan Okt-2022 diperkirakan naik +0.05% MoM, lebih rendah dibandingkan kenaikan inflasi di bulan Sep-22 +1.17% MoM.

Calendar

November 2022

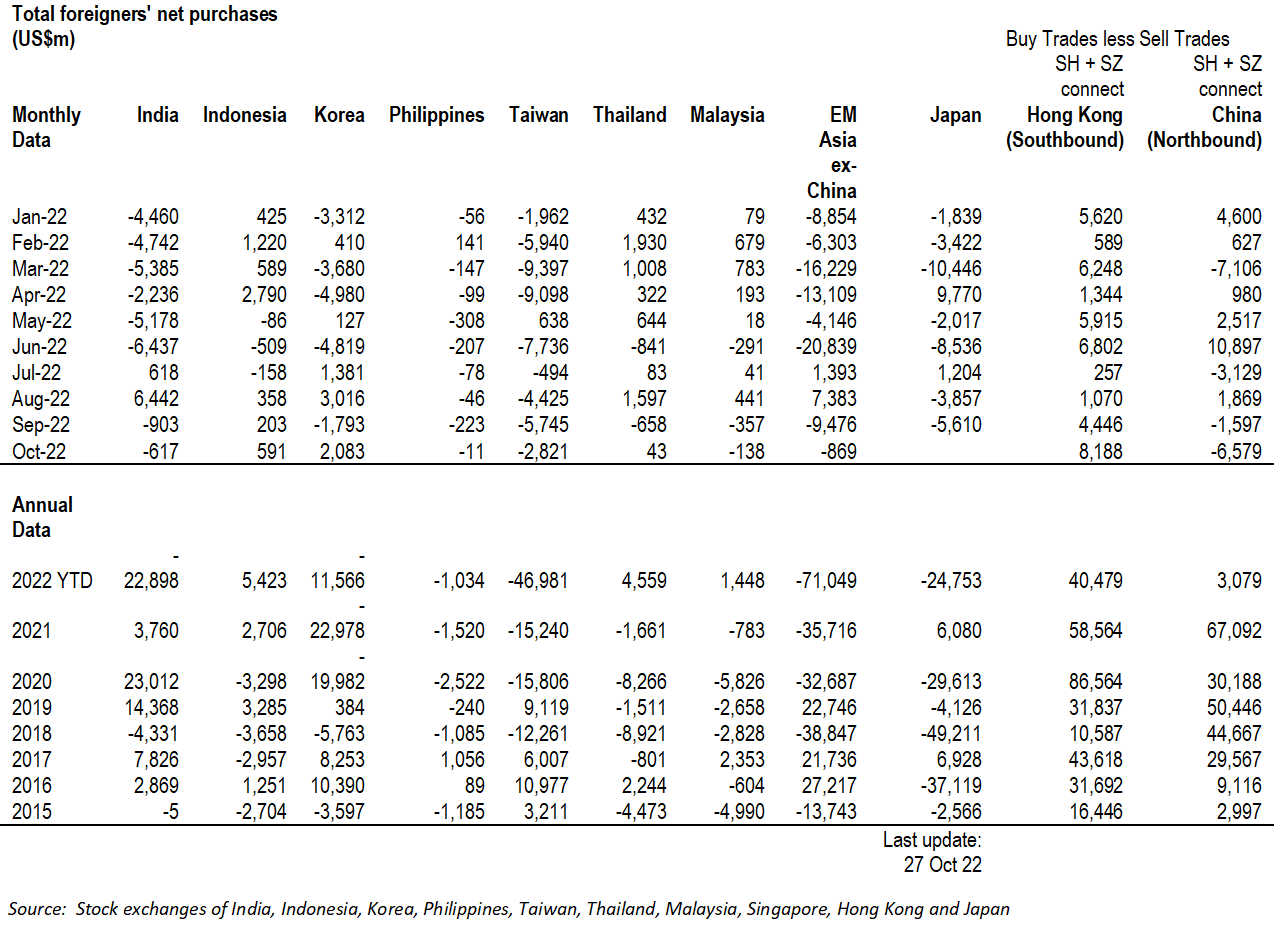

EM Equities Net Foreign Flow