20 March 2023

Weekly Market Review (20 Maret 2023) - What happened and What's Next (Apa yang terjadi dan apa selanjutnya)

Market update

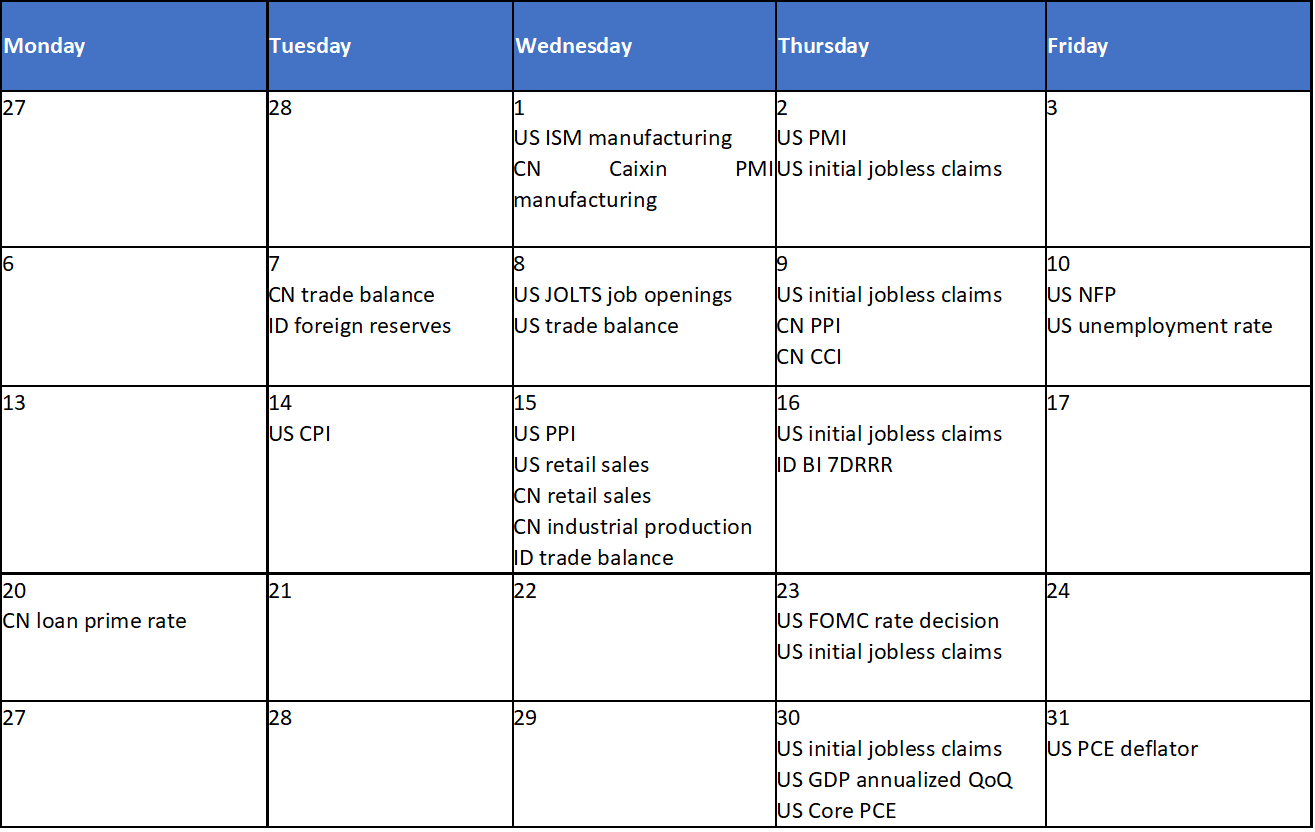

- Indeks global ditutup bervariatif minggu lalu dengan S&P500 dan MSCI Asia ex Japan tercatat positif, dengan naik sebesar masing-masing +1,4%WoW dan +0,9%WoW, sedangkan Dow Jones masih sedikit melemah sebesar -0,1%WoW. Hal ini dikarenakan adanya ketidakpastian krisis perbankan yang terjadi belakangan dan upaya dari bank sentral untuk menjaga stabilitas ekonomi dan pasar keuangan. Bagaimanapun, The Fed dihadapkan pilihan yang sulit untuk mengendalikan inflasi kembali pada target dan juga mencegah terjadinya risiko sistemik yang ditimbulkan dari krisis perbankan karena kolapsnya Sillicon Valley Bank (SVB), Silvergate Bank, Signature Bank, dan First Republic. Walaupun di akhir minggu, terdapat optimisme dikarenakan krisis ini mulai teratasi dengan adanya bantuan likuiditas Bank Term Funding Program dari the Fed dan adanya konsorsium dari beberapa bank besar untuk membantu bank-bank regional yang sedang kesulitan likuiditas. Belum lagi kondisi Credit Suisse yang harga sahamnya turun tajam karena pemegang saham utamanya menolak untuk menambahkan bantuan lebih lanjut dan meningkatkan level 1 tahun Credit Default Swap (CDS) ke level distressed. Saat ini, otoritas Eropa juga menyatakan akan memberikan bantuan likuiditas dan sedang mendiskusikan adanya opsi lainnya untuk menstabilkan bank seperti spin off dan kerjasama dengan bank lain. Dari segi domestik, IHSG masih mencatatkan pelemahan dengan turun sebesar -1,3%WoW. Semua sektor hampir berada pada zona merah kecuali sektor Healthcare yang naik sebesar +1,2%WoW. Sebaliknya, sektor Technology dan Basic Materials mencatatkan penurunan paling dalam sebesar masing-masing -6,2%WoW dan -4,3%WoW. Berita yang perlu diikuti minggu ini adalah: US FOMC meeting; initial jobless claim, China Loan Prime Rate

- Rupiah mengalami penguatan sebesar 0,7%WoW ke level IDR15.345, merupakan kinerja yang baik dibandingkan dengan rata-rata mata uang EM lainnya. Sebaliknya indeks DXY tercatat melemah sebesar 0,8% WoW ke level 103,7.

- Pergerakan pasar SBN terlihat fluktuatif dengan yield bergerak dari 6,70% ke level 6,90% dikarenakan permintaan dolar yang lebih tinggi baik dari investor asing maupun korporasi untuk repatriasi. Kurva SBN bergerak bervariasi sebesar +2bps hingga -7bps. Pada akhir minggu, yield SBN tenor 10 tahun tercatat sebesar 6,84% (-6bps WoW).

- Total penawaran yang masuk dalam lelang konvensional hari Selasa mencapai IDR52,66tn dengan setengah dari permintaan atau 64,5% masuk ke FR96 tenor 10 tahun dan FR95 tenor 5 tahun. Pemerintah kemudian menerbitkan sebesar IDR20 triliun.

- Berdasarkan data DJPPR per tanggal 16 Maret 2023, total kepemilikan asing di SBN mencapai IDR801,85 triliun atau 14,66%.

- UST Yield turun minggu ini dengan tenor 2 tahun mencatat penurunan terbesar menjadi 3,81% (-79bps WoW). Penurunan ini didominasi kemungkinan kenaikan suku bunga oleh Fed tidak lebih tinggi dari sebelumnya karena kekhawatiran tentang sektor perbankan melebihi upaya untuk memerangi inflasi. Sementara UST yield 10 tahun juga turun 32bps menjadi 3,39%.

Global news

- CPI (Consumer Price Index) AS pada Feb-23 naik +6%YoY dan +0,4%MoM, sejalan dengan ekspektasi pasar dan lebih redah dari periode sebelumnya (+6,4%YoY). Kontribusi kenaikan berasal dari tempat tinggal, makanan, rekreasi. Sedangkan CPI inti naik sebesar +0,5%MoM, sedikit di atas perkiraan pasar +0,4%MoM.

- PPI (Producer Price Index) AS mengalami kontraksi sebesar -0,1% MoM pada Feb-23, berbeda dari perkiraan pasar yang seharusnya meningkat +0.3%MoM dan periode sebelumnya yang juga meningkat +0,3%MoM. Kontraksi terjadi seperti pada makanan dan energi. Sedangkan PPI untuk permintaan akhir hanya naik sebesar +4.6%YoY, melambat dari sebelumnya +5.7%YoY dan dibawah perkiraan pasar sebesar +5.4%YoY.

- Penjualan ritel AS turun sebesar -0,4% MoM di Feb-23 sama seperti konsensus pasar tapi lebih rendah dari sebelumnya +3,2%MoM. Penurunan terbesar terlihat di toko furnitur, layanan makanan dan tempat minum, dan pengecer lain-lain. Penjualan ritel inti (tidak termasuk mobil, bensin, material) turun -0,1%MoM sama seperti ekspektasi pasar namun dibawah periode sebelumnya pada +2,4%MoM.

- Jumlah orang Amerika yang mengajukan tunjangan pengangguran turun 20k dari minggu sebelumnya menjadi 192k dan di bawah ekspektasi pasar sebesar 205k.

- Penjualan ritel China naik sebesar +3.5%YoY sejalan dengan ekspektasi pasar. Sedangkan industrial production meningkat sebesar +2.4%YoY, sedikit di bawah ekspektasi pasar +2.6%YoY.

Domestic New

- Rapat Dewan Gubernur Bank Indonesia (RDGBI) pada 15-16 Mar-23 memutuskan untuk mempertahankan BI 7-Day Reverse Repo Rate (BI7DRR) sebesar 5,75%, suku bunga Deposit Facility sebesar 5,00%, dan suku bunga Lending Facility sebesar 6,50%. Bank Indonesia meyakini bahwa kebijakan ini memadai mengarahkan inflasi inti berada 3,0±1% pada H123 dan inflasi Indeks Harga Konsumen (IHK) kembali ke sasaran 3,0±1% pada H223.

- Berdasarkan data Badan Pusat Statistik, surplus neraca perdagangan Indonesia pada Feb-23 meningkat menjadi USD5,48 miliar (dari USD3,88 miliar). Hal ini didorong dari surplus neraca perdagangan nonmigas tercatat sebesar USD6,70 miliar didukung oleh tetap kuatnya kinerja ekspor nonmigas dan sedikit menurunnya defisit neraca perdagangan migas menjadi USD-1,22 miliar dolar dari USD-1,42 miliar.

- Kementrian keuangan menyatakan hingga akhir Feb-2023, APBN tercatat surplus IDR131,8tn (+0,63% PDB) lebih tinggi dari periode yang sama tahun lalu sebesar surplus IDR19,7tn (+0,11% PDB). Realisasi penerimaan meningkat sebesar +38%YoY dan mencapai 17% dari target APBN 2023. Selain itu, realisasi belanja pemerintah hanya meningkat +1,8% YoY.

- Pemerintah telah menetapkan peraturan baru tentang Penangkapan dan Penyimpanan Karbon (Carbon Capture and Storage, Carbon Capture, Utilization and Storage atau CCS/CCUS) melalui Permen ESDM No.2 Tahun 2023, untuk industri hulu migas. Pemerintah merasa formasi geologis Indonesia layak untuk penyimpanan emisi karbon permanen melalui teknologi CCS/CCUS, juga bertujuan meningkatkan produksi migas Indonesia.

Calendar

Maret 2023

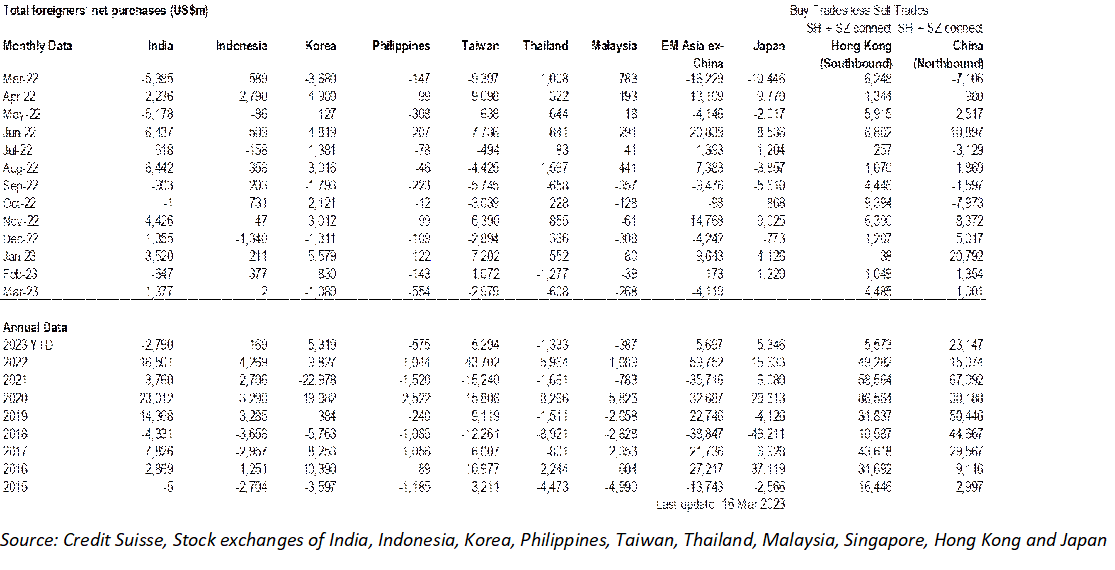

EM Equities Net Foreign Flow